Bất động sản TP. HCM 6 tháng cuối năm: Vẫn phụ thuộc vào tâm lý thị trường

Các phân khúc đều hoạt động khá trầm lắng do những khó khăn đến từ bức tranh kinh tế vĩ mô. Nguồn cung mới đến từ một số dự án văn phòng, bán lẻ, căn hộ được dự báo sẽ giúp thị trường nửa cuối năm khởi sắc.

Bán lẻ: Tăng trưởng chậm lại do tâm lý người tiêu dung cẩn trọng hơn

Nhận định về thị trường bán lẻ nửa cuối năm 2023, bà Cao Thị Thanh Hương, Quản lý cấp cao, Bộ phận Nghiên cứu thị trường, Savills Tp.HCM cho biết, tăng trưởng chậm lại do tâm lý người tiêu dung cẩn trọng hơn. Tuy nhiên, triển vọng kinh tế trong nước ổn định sẽ thúc đẩy sự phát triển trong tương lai.

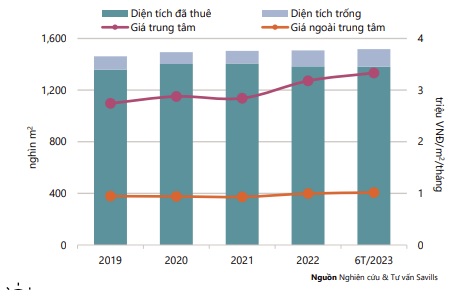

Trong quý 2/2023, nguồn cung đạt hơn 1,5 triệu m2 sàn, không đổi theo quý và theo năm. Nguồn cung đến năm 2026 dự kiến đạt 201.000 m2 sàn từ 13 dự án sẽ đi vào hoạt động. Trong 6 tháng cuối năm 2023, chỉ có ba dự án ở khu vực ngoài trung tâm sẽ đi vào hoạt động với diện tích cho thuê dự kiến 66.000 m2.

Bà Hương cũng thông tin, công suất mặt bằng bán lẻ duy trì ổn định. Trong quý 2/2023, công suất ở mức 91%, không đổi theo quý nhưng giảm -1 điểm phần trăm theo năm. Công suất trung tâm bách hóa không đổi theo năm nhưng khối đế bán lẻ giảm -7 điểm phần trăm theo năm và trung tâm mua sắm giảm -1 điểm phần trăm theo năm.

“Tình hình hoạt động của các dự án bán lẻ hiện đại vượt trội so với shophouse nhờ cung cấp trải nghiệm hàng hóa và dịch vụ đa dạng hơn. Giá thuê nhà phố tại các tuyến đường như Nguyễn Huệ, Đồng Khởi và Nguyễn Trãi giảm -8% mỗi năm từ 2019 đến nay, trong khi giá thuê của phân khúc bán lẻ hiện đại vẫn tăng trung bình 3% mỗi năm”, bà Hương cho biết.

Về lượng tiêu thụ, chuyên gia Savills đánh giá lượng tiêu thụ ở mức thấp, trong quý 2/2023, lượng tiêu thụ là hơn -7.000 m2, thấp nhất từ quý 4/2022. Khách thuê trả mặt bằng và nhiều chủ dự án đã chuyển diện tích bán lẻ sang văn phòng cho thuê. Lượng tiêu thụ ở khu vực trung tâm đạt khoảng 500m2, nhưng ở khu vực ngoại thành giảm gần -8.000 m2.

Lượng tiêu thụ ở Thảo Điền Pearl giảm hơn -3.000 m2 sau khi Miniso trả mặt bằng và chủ nhà đã chuyển diện tích cho thuê bán lẻ thành cho thuê văn phòng.

Bên cạnh đó, sức mua tăng nhưng bị áp lực bởi lạm phát. Trong 6 tháng năm 2023, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ ở Tp.HCM tăng 7% theo năm đạt 562 nghìn tỷ đồng VNĐ, chiếm 19% cả nước. Doanh thu bán lẻ hàng hóa tăng 9,7% theo năm, doanh thu bán lẻ dịch vụ lưu trú và ăn uống tăng 37% theo năm và doanh thu bán lẻ dịch vụ du lịch tăng 79% theo năm. Các dịch vụ khác giảm -4,6% theo năm.

Tuy nhiên, chỉ số giá tiêu dùng (CPI) lại được ghi nhận tăng cao nhất từ 6T/2020 ở mức 3,7%, điều này sẽ tác động đến giá thành sản phẩm và sức mua của người tiêu dùng.

Chuyên gia Savills cũng đánh giá bán lẻ hiện đại sẽ có xu hướng phát triển bền vững khi bất chấp sự mở rộng của thương mại điện tử, công suất thị trường vẫn đạt mức 91% nhờ thời quen mua sắm ưa chuộng trải nghiệm thực tế để đảm bảo chất lượng của khách hàng. Theo Quyết định số 1163/QĐ-TTg của Thủ tướng về việc phê duyệt Chiến lược phát triển thương mại trong nước đến 2030, bán lẻ hiện đại ở Việt Nam sẽ chiếm 42% tổng thị phần kênh bán lẻ, tăng từ mức 26% của năm 2022.

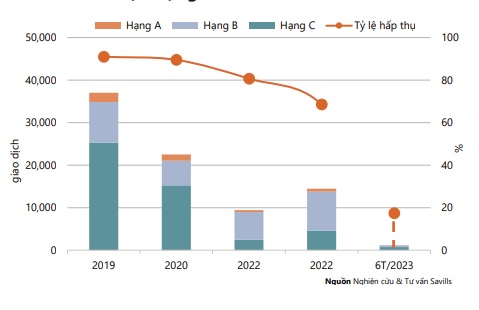

Văn phòng: Thị trường văn phòng Hạng A hoạt động tốt hơn cả

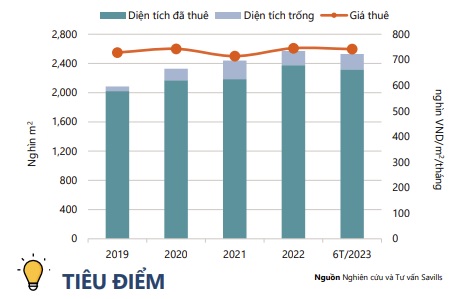

Đánh giá về thị trường văn phòng TP HCM, bà Huỳnh Thị Hương Giang, Trưởng bộ phận Nghiên cứu & S22M, Savills Tp.HCM cho biết, thị trường văn phòng Hạng A tại Tp.HCM hoạt động tốt so với các thành phố khác trong khu vực. Nguồn cung tương lai đa dạng sẽ tiếp tục đánh giá khả năng hấp thụ của thị trường.

Tuy nhiên, về nguồn cung, trong quý II/2023 đã tăng 1% theo năm nhưng giảm -2% theo quý, đạt 2,5 triệu m2 NLA (diện tích cho thuê thuần). Một dự án Hạng C tại Quận 2 mới khai trương trong khi mười dự án Hạng B và C đã ngưng cho thuê do hoạt động kém hiệu quả hoặc sử dụng nội bộ.

Đến 2026, dự kiến có thêm 360.000 m2 NLA. Nhu cầu đối với văn phòng xanh ngày càng tăng. Đến 2026, hơn 70% nguồn cung tương lai Hạng A và B dự kiến sẽ có giấy chứng nhận xanh.

Trong nửa cuối năm 2023, thị trường kì vọng đón nguồn cung lớn với 237.000 m2 NLA từ 13 dự án. Hạng A sẽ chiếm lĩnh với 64% thị phần. Khu vực trung tâm sẽ chiếm 56% nguồn cung tương lai với các dự án đáng chú ý như Nexus, VP Bank Saigon Tower, The Waterfront Saigon và khu đô thị mới Thủ Thiêm sẽ chiếm 35% với The METT, The Hallmark.

Mặc dù công suất giảm -1 điểm phần trăm theo quý nhưng theo chuyên gia Savills vẫn duy trì ở mức cao với 91% sau khi một số công ty vừa và nhỏ đã trả mặt bằng tại các văn phòng Hạng B và C. Tuy nhiên, giá thuê ổn định theo quý và tăng 4% theo năm đạt 747,000 VNĐ/m2/tháng.

Hạng A hoạt động tốt nhất trong các phân khúc với công suất 94% và giá thuê đạt 1,4 triệu VNĐ/m2/tháng. Nghiên cứu thị trường tại các thành phố lớn trong khu vực của Savills cho thấy, trong Q2/2023 văn phòng Hạng A tại Tp.HCM có tỷ lệ trống thấp nhưng giá thuê cao hơn Jakarta, Kuala Lumpur, Bangkok và Hà Nội.

Về giao dịch, Savills khảo sát các giao dịch trong sáu tháng đầu năm 2023, các giao dịch di dời chiếm tỷ trọng lớn nhất (34% diện tích thuê) và tiếp theo là thành lập mới (29%). Các khách thuê nhóm ngành Tài chính, bảo hiểm, bất động sản (FIRE), Công nghệ thông tin (ICT), Phân phối và Tư vấn chiếm tỷ trọng lớn nhất.

Khách thuê FIRE chiếm 27% thị phần, giảm -2 điểm phần trăm theo năm và ICT chiếm 24%, giảm -5 điểm phần trăm theo năm. Khách thuê ngành Phân phối chiếm 19%, tăng 7 điểm phần trăm theo năm và ngành Tư vấn chiếm 16%, tăng 8 điểm phần trăm theo năm.

Đánh giá về triển vọng, chuyên gia Savills nhìn nhận, TP.HCM xếp thứ 83 trong top 100 hệ sinh thái khởi nghiệp mới nổi trên thế giới theo báo cáo năm 2023 của Startup Genome. Điều này là một tín hiệu tích cực cho nhu cầu trong tương lai.

Theo Oxford Economics, đến năm 2027, các ngành dịch vụ dự báo chiếm tỷ trọng lớn nhất trong GDP thành phố và sẽ dẫn dắt nhu cầu văn phòng với các ngành chủ chốt như bất động sản, du lịch nghỉ dưỡng và ăn uống.

Khách sạn: Dự kiến phục hồi hoàn toàn từ năm 2024

“Sự phục hồi về số lượng khách quốc tế của Việt Nam chậm hơn so với các nước trong khu vực. Nhờ sự hồi phục dần của khách châu Á và nhu cầu du lịch trong nước lớn, thị trường dự kiến phục hồi hoàn toàn từ năm 2024”, ông Troy Griffiths, Phó Tổng Giám Đốc, Savills Việt Nam cho biết.

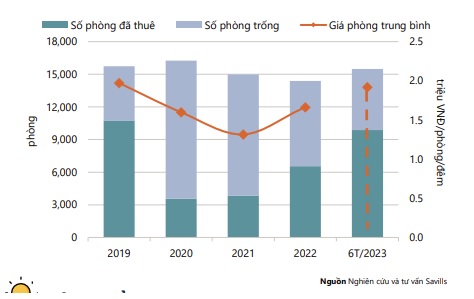

Thị trường có 15.662 phòng khách sạn từ 110 dự án, tăng 1% theo quý và 3% theo năm sau khi khách sạn Mai House Saigon (180 phòng) được cấp chứng nhận năm sao. Trong số 404 phòng tạm thời đóng cửa từ sau đại dịch đến nay, 45% số phòng đang được cải tạo và 55% nguồn cung còn lại chưa có thông tin về ngày mở cửa trở lại.

Tuy nhiên, ông Troy Griffiths cho biết tình hình hoạt động của phân khúc khách sạn đang giảm nhiệt. Cụ thể, trong nửa đầu năm 2023, công suất đạt 64%, phục hồi 92% so với nửa đầu năm 2019. Giá phòng trung bình đạt 1,9 triệu VNĐ/phòng/đêm, bằng 97% so với năm 2019.

Tuy nhiên, tình hình hoạt động kém theo quý ở tất cả các phân khúc do lượng khách quốc tế đến Tp.HCM giảm - 13% theo quý. Kì nghỉ hè không ảnh hưởng đáng kể đến tình hình hoạt động do thành phố chủ yếu phụ thuộc vào khách công tác. Trong Q2/2023, công suất đạt 60%, giảm -8 điểm phần trăm theo quý và giá phòng đạt 1,9 triệu VNĐ/phòng/đêm, giảm -2% theo quý. Mặc dù tình hình hoạt động toàn thành phố có chiều hướng giảm, Quận 7 đạt công suất 61%, tăng 12 điểm phần trăm theo quý và 7 điểm phần trăm theo năm nhờ khách tham gia sự kiện tại Trung Tâm Triển Lãm và Hội Nghị Sài Gòn (SECC).

Ở chiều tích cực, phân khúc khách sạn đang có những phục hồi tích cực. Trong nửa đầu năm 2023, Tp.HCM đón lượng khách lớn nhất Việt Nam với 18 triệu lượt, tuy nhiên chỉ có 11% là khách quốc tế. Lượng khách quốc tế phục hồi 46% so với năm 2019, thấp hơn mức hồi phục cả nước là 66%. Mặc dù tỉ lệ khách lưu trú qua đêm ở Tp.HCM (19%) thấp hơn so với các điểm đến khác, nhưng do thành phố chủ yếu đón khách công tác và được coi là điểm trung chuyển giữa các tỉnh/thành nên du khách sẵn sàng chi trả cao hơn cho chỗ ở, đạt 1,5 triệu VNĐ/khách/lượt. Con số này cao thứ hai cả nước, chỉ sau Hà Nội. Tp. HCM cũng có doanh thu lưu trú cao nhất Việt Nam, đạt hơn 5 nghìn tỷ VNĐ trong nửa đầu năm 2023, tăng 25% theo năm.

Về triển vọng, chuyên gia Savills cho rằng, tuy khách Trung Quốc là thị trường lớn thứ hai tại Việt Nam trong sáu tháng đầu năm 2023 nhưng chỉ đạt mức 22% so với nửa đầu năm 2019. Đến tháng 6/2023, công suất chuyến bay quốc tế từ Trung Quốc chỉ chiếm 5% tổng số chuyến bay cả Đại lục, giảm so với mức 13% trước đại dịch. Dự kiến khách Trung Quốc sẽ tăng trong nửa cuối năm 2023 bởi Q3 và Q4 là mùa cao điểm. Du lịch nước ngoài của Trung Quốc dự đoán sẽ hoàn toàn phục hồi vào năm 2024-2025.

Đến năm 2026, bốn khách sạn mới sẽ bổ sung thêm 800 phòng vào nguồn cung thị trường.

Căn hộ dịch vụ: Kỳ vọng phục hồi nhờ dòng vốn FDI

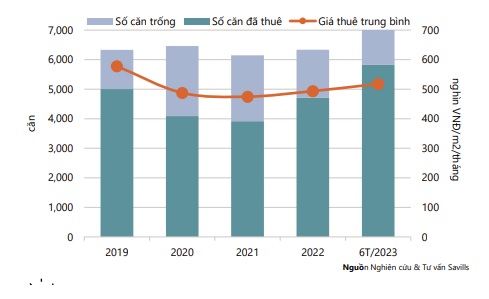

Theo bà Huỳnh Thị Hương Giang, Trưởng bộ phận Nghiên cứu & S22M, Savills Tp.HCM, trong Q2/2023, nguồn cung đạt 7.009 căn, tăng 8% theo quý và 13% theo năm. Bốn dự án mới cung cấp 133 căn và 17 dự án hiện hữu cung cấp thêm 383 căn; đều là dự án hạng C.

Nguồn cung tương lai hạn chế. Dự kiến có 414 căn gia nhập thị trường trong nửa cuối năm 2023; 71% sẽ ở khu vực ngoài trung tâm, bao gồm Quận 7 (48%), Bình Thạnh (20%) và Phú Nhuận (3%).

Tình hình hoạt động trong Q2/2023 giảm nhẹ theo quý nhưng cải thiện theo năm. Công suất thuê đạt 83%, giảm -1 điểm phần trăm theo quý nhưng tăng 9 điểm phần trăm theo năm.

Giá thuê 516.000 VNĐ/m2 /tháng, giảm -1% theo quý nhưng tăng 5% theo năm. Giá thuê Hạng A và B ổn định theo quý còn giá thuê Hạng C tăng 5% theo quý.

Theo bà Giang, căn hộ dịch vụ đối mặt với sự cạnh tranh cao từ căn hộ chung cư cho thuê. Theo Savills khảo sát trên 200 dự án chung cư ở cả ba hạng trong Q2/2023, căn hộ chung cư có giá thuê thấp hơn -50% đến -70% so với căn hộ dịch vụ. Trong đó, hạng C chịu áp lực lớn nhất.

Về lượng hấp thụ, bà Giang cho biết, lượng hấp thụ đạt 43 căn trong Q2/2023; nâng tổng lượng hấp thụ 6 tháng đầu năm 2023 lên 177 căn. Hạng B chiếm 98% thị phần.

Dòng vốn FDI và lao động nước ngoài thúc đẩy nguồn cầu. Theo Bộ Lao động - Thương binh và Xã hội, đến tháng 6/2023, TP.HCM có hơn 7.000 lao động nước ngoài được cấp giấy phép lao động, cao nhất Việt Nam. Tp.HCM là địa phương dẫn đầu về FDI. Theo Cục Thống kê TP.HCM (PSO), trong nửa đầu năm 2023, vốn FDI đăng ký là 2.9 tỷ USD, tăng 30,7% so với cùng kỳ, cao thứ hai tại Việt Nam. Vốn FDI đăng ký mới đạt 231 triệu USD từ 514 dự án mới.

Căn hộ: Nguồn cung hạn chế xen lẫn tâm lý lo ngại của người mua

Đánh giá về thị trường căn hộ TP. HCM, ông Troy Griffiths, Phó Tổng Giám Đốc, Savills Việt Nam thông tin, trong nửa đầu năm 2023 (6T/2023), nguồn cung mới giảm -86% theo năm xuống 1.980 căn; trong đó Q2 chỉ chiếm 19%. Không có nguồn cung mới Hạng A, trong khi Hạng C chiếm 77% thị phần.

Nguồn cung sơ cấp 6.700 căn giảm -59% theo năm; Hạng C chiếm 45%, Hạng B chiếm 35% và Hạng A chiếm 20% thị phần. Quy hoạch dự án đường vành đai và các dự án bán lẻ thúc đẩy thị trường căn hộ ở Hóc Môn với 7% thị phần.

Tình hình hoạt động cũng trầm lắng khi lượng bán trong 6T/2023 đạt 1.170 căn, giảm -90% theo năm; 2/2023 có hơn 300 giao dịch.

Tỷ lệ hấp thụ trong 6T/2023 đạt 17%, giảm -56 điểm phần trăm theo năm. Giá bán trung bình 125 triệu VNĐ/m2 thông thủy tăng 44% theo năm do tồn kho Hạng A và B giá cao.

Hạng C thu hút nhiều người mua hơn và chiếm 62% lượng bán trong 6T/2023. Căn hộ dưới 5 tỷ VNĐ đáp ứng nhu cầu của nhiều người mua. Các dự án có pháp lý rõ ràng, có giấy phép xây dựng, đã xác nhận bàn giao chiếm 81% doanh số.

Chủ đầu tư áp dụng các chương trình thanh toán lên đến bốn năm cho người mua, cũng như áp dụng chương trình tặng phiếu mua nội thất, tài khoản tiết kiệm, quà tặng, chương trình cho thuê và các gói tài chính để thúc đẩy tâm lý người mua.

Tuy nhiên, phân khúc căn hộ cũng đang đối mặt với thị trường vốn đầy thách thức. Tháng 6/2023, Ngân hàng Nhà nước Việt Nam (NHNN) thông báo sẽ giảm lãi suất tuy nhiên lãi suất cho vay vẫn ở mức cao từ 13% đến 15%/năm. NHNN cũng điều chỉnh hạn mức tín dụng thêm 2 điểm phần trăm lên 14% -15%. Điều này dự kiến sẽ thúc đẩy tình hình hoạt động trong nửa cuối năm 2023. Bên cạnh đó, nhiều chủ đầu tư đang có lượng trái phiếu sắp đáo hạn. Trong Q3/2023, trái phiếu doanh nghiệp đáo hạn sẽ đạt 75,9 nghìn tỷ VNĐ, trong đó các doanh nghiệp bất động sản chiếm 43,6% thị phần.

Về triển vọng, theo ông Troy Griffiths, trong nửa cuối năm 2023, dự kiến sẽ có 8.450 căn hộ sẽ được ung ra thị trường. Hạng B chiếm 54%, Hạng C sẽ có 39% và Hạng A sẽ có 7% thị phần. Các dự án đáng chú ý bao gồm Vinhomes Grand Park – The Glory Heights, Thủ Thiêm Zeit – Block T2 và La Partenza; các dự án này đang nhận đặt chỗ và dự kiến ra mắt vào Q3/2023.

Đến năm 2026, 122.990 căn từ 116 dự án sẽ gia nhập thị trường. Trong đó các dự án mới chiếm 61%.

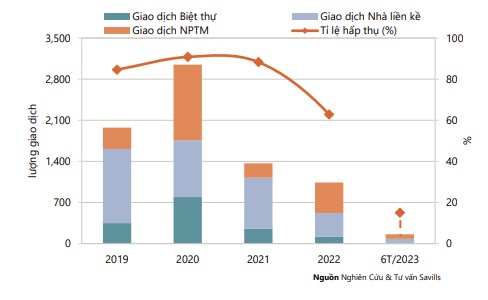

Biệt thự/ Nhà liền kề: Tâm lý người mua gây áp lực lên thanh khoản thị trường

Troy Griffiths, Phó Tổng Giám Đốc, Savills Việt Nam nhìn nhận, tâm lý thận trọng của người mua tiếp tục gâp áp lực lên thanh khoản thị trường. Tuy nhiên, triển vọng sẽ được cải thiện nhờ các cơ chế cụ thể về bất động sản, chính sách tiền tệ và đầu tư hạ tầng.

Bên cạnh đó, nguồn cung khan hiếm, không có dự án biệt thự/nhà liền kề mới nào được ghi nhận trong nửa đầu năm 2023 do các chủ đầu tư gặp khó khăn trong việc huy động vốn, quỹ đất trống khan hiếm và các thủ tục pháp lý phức tạp. Ba dự án hiện hữu mở bán thêm 414 căn mới. Trong đó, Q2/2023 có 367 căn mới, giảm -5% theo năm.

Nguồn cung sơ cấp nửa đầu năm 2023 đạt 1.050 căn, tăng 26% theo năm do tỷ lệ hấp thụ thấp của hàng tồn kho. Các căn có giá trên 30 tỷ đồng chiếm 78% nguồn cung và chủ yếu ở thành phố Thủ Đức. Nhà phố thương mại chiếm 57%, tiếp theo là biệt thự (24%) và nhà liền kề (19%).

Tỷ lệ hấp thụ thấp khi lượng giao dịch nửa đầu năm 2023 chỉ 158 căn, giảm -74% theo năm. Lượng bán trong Q2/2023 là 112 căn, tăng 143% theo quý nhưng giảm -70% theo năm. Tỷ lệ hấp thụ trong nửa đầu năm 2023 đạt mức thấp nhất trong 10 năm ở mức 15%, giảm -57 điểm phần trăm theo năm.

Hàng tồn kho và sản phẩm mở bán mới đắt đỏ thách thức tính thanh khoản khi giá sơ cấp tăng 48% theo năm lên hơn 300 triệu đồng/m2 đất trong 6 tháng đầu năm 2023.

Một số chủ đầu tư đã cung cấp các chương trình cam kết cho thuê với lợi nhuận cố định, gia hạn thời gian hưởng lãi suất ưu đãi và kéo dài lịch thanh toán.

Chỉ 13% nguồn cung sơ cấp ở TP. HCM có giá dưới 10 tỷ đồng/căn. Lãi suất cho vay từ tháng 4 đến tháng 6 ổn định và được dự báo chỉ giảm 0,5 điểm phần trăm kể từ tháng 7. Điều này sẽ tiếp tục gây áp lực cho người mua, đặc biệt là ở khu vực thành phố.

Người mua để ở và các nhà đầu tư am hiểu thị trường đang dịch chuyển sang các tỉnh lân cận nơi nguồn cung sơ cấp có giá phải chăng và được hỗ trợ bởi hạ tầng giao thông ngày càng cải thiện.

Trong nửa đầu năm 2023, chỉ 9% lượng giao dịch tại TP.HCM có giá dưới 5 tỷ đồng, tuy nhiên, những bất động sản này chiếm 39% thị phần tại Bình Dương, 63% tại Đồng Nai và 89% tại Long An.

Ông Troy Griffiths, Phó Tổng Giám Đốc, Savills Việt Nam dự báo, đến năm 2026, dự kiến sẽ có khoảng 5.200 căn được mở bán. Nguồn cung tương lai được dự báo sẽ đạt đỉnh với 2.500 căn vào năm 2025. Khu vực ngoại thành (Bình Chánh, Nhà Bè, Củ Chi, Cần Giờ) sẽ chiếm 71% thị phần và Thành phố Thủ Đức sẽ chiếm phần còn lại. Trong 6 tháng cuối năm 2023, dự kiến 500 căn sẽ được mở bán.

Link nội dung: https://dothi.reatimes.vn/bat-dong-san-tp-hcm-6-thang-cuoi-nam-van-phu-thuoc-vao-tam-ly-thi-truong-564.html