Nên khởi nghiệp khi trong tay chẳng có gì

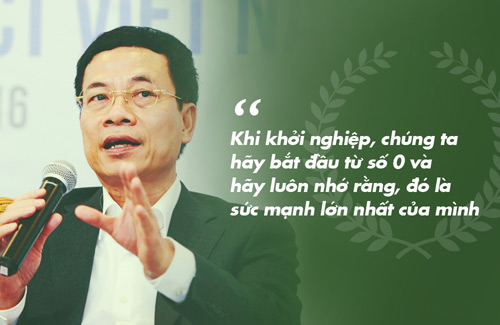

Trong một buổi giao lưu với các doanh nghiệp khởi nghiệp (startup), Tổng giám đốc Viettel Nguyễn Mạnh Hùng đã chia sẻ thẳng thắn về những kinh nghiệm khởi nghiệp. Ông Hùng cho rằng có thể xếp Viettel là những doanh nghiệp khởi nghiệp của Việt Nam với tài sản ban đầu rất nhỏ bé. Đúc rút từ kinh nghiệm của Viettel ông Hùng nhấn mạnh: "Theo tôi điều kiện quan trọng của khởi nghiệp đó là trong tay chẳng có gì cả”

Tuy có vẻ nghiệt ngã nhưng ông Hùng đã rút ra kinh nghiệm cho những ai muốn khởi nghiệp: "Tôi nghĩ rằng khởi nghiệp đầu tiên là chúng ta phải bán chiếc xe máy của mình đi, bán chiếc áo vest của mình đi,…thì mới thành công vì chỉ khi ấy chúng ta mới xả thân".

Một thực tế cho thấy rất nhiều doanh nghiệp khởi nghiệp của Việt Nam đã và đang phải "bán chiếc áo vest" để khởi nghiệp. Nhiều doanh nghiệp của mình dã rao bán nhà, vay tiền của người thân khi đã dốc kiệt túi của mình để theo đuổi giấc mộng startup.

Đặng Công Nguyên - CEO EWAY, một công ty làm trong lĩnh vực quảng cáo đang ôm giấc mộng sẽ trở thành công ty quảng cáo trực tuyến nằm trong top 3 của khu vực châu Á, cũng đã từng phải vật lộn với cơm áo gạo tiền trong những ngày đầu khởi nghiệp. Học hết năm thứ 4 đại học Bách Khoa Hà Nội, Nguyên quyết định nghỉ học thì quyết định vào Sài Gòn để hiện thực giấc mơ của mình.

"Ban đầu, tôi chỉ định vào Sài Gòn làm 3 tháng vì chỉ bán cái máy tính được 7 triệu đồng để làm vốn ban đầu, nhưng sau đó tôi đã ở đến 2 năm rưỡi. Trước đó tôi chưa từng đi xa nhà, từ năm thứ nhất đến năm thứ 3 đại học còn bị gọi là mọt sách vì suốt ngày trên thư viện, vậy nên tôi muốn đến một nơi hoàn toàn xa lạ, không có điểm tựa, không có bạn bè thân thích, đấy cũng là khoảng thời gian để mình trưởng thành.

Lúc đầu tôi thuê cái nhà chỉ khoảng 200 nghìn/tháng dành cho công nhân và rộng khoảng 14 m2. Tôi mở công ty đầu tiên sau 3 tháng thì hết tiền và lâm vào hoàn cảnh khó khăn. Hồi những năm 2002 - 2003 mà chưa có bằng đại học thì sẽ rất khó xin việc nên tôi đành phải tự đi làm phần mềm", Nguyên chia sẻ.

"Tôi thấy làm startup, đặc biệt là lĩnh vực công nghệ khá giống với việc bắn tên lửa lên trên khoảng không. Để tên lửa thoát được sức hút của trái đất thì phải đạt vận tốc đủ lớn và đến một khoảng nào đó mới có thể quay quanh quỹ đạo; nếu vận tốc không đủ, toàn bộ khối tên lửa sẽ rơi xuống đất. Mà rủi ro “bắn tên lửa” của startup công nghệ thì việc rơi xuống đất lên tới 99%", Đặng Công Nguyên nói thêm.

"Lực đẩy" khi cạn vốn

Tác giả của ứng dụng Monkey Junior - startup Việt lần đầu tiên lọt vào chung kết cuộc thi Sáng kiến toàn cầu năm 2016 - Đào Xuân Hoàng được xem là ví dụ cho khát vọng khởi nghiệp. Sau khi tốt nghiệp ngành công nghệ thông tin theo học bổng của Úc năm 2008, anh Đào Xuân Hoàng về nước cùng cộng sự lập ra công ty phần mềm và thương mại điện tử. Mặc dù có một số nhà đầu tư quan tâm, nhưng ông Đào Xuân Hoàng đang rao bán nhà đề tự đầu tư vào dự án khởi nghiệp của mình.

Kể từ khi được ra mắt vào cuối năm 2015, Monkey Junior liên tục là một trong những chương trình học đọc tiếng Anh được yêu thích nhất trên App Store và Google Play, nằm trong top 100 chương trình giáo dục được tải nhiều nhất ở nhiều nước trong đó có Mỹ, Canada và Việt Nam.

Một lãnh đạo của KiotViet - một startup trong lĩnh vực phần mềm quản lý bán hàng cho hay là ngay bản thân ông cũng đã từng tiêu hết số tiền kiếm được trong những ngày tháng bươn trải ở Singapore mang về Việt Nam khởi nghiệp. Thế nhưng chỉ khi những đồng tiền ấy hết đi và phải gõ cửa đến nhà bà con họ hàng vay tiền thì khi đó công ty mới chính thức vào vạch xuất phát và tăng trưởng.

KiotViet không nhắm vào cung cấp phần mềm quản lý bán hàng cho các chuỗi cửa hàng, siêu thị lớn mà đi vào các cửa hàng nhỏ, thậm chí siêu nhỏ với mức phí sử dụng mỗi ngày chỉ tương đương một ly trà đá 3.000 đồng… Sau một thời gian phần mềm bán hàng này đã được khẳng định và công ty cân bằng thu chi và bắt đầu có lãi.

Bình luận về quan điểm của Tổng giám đốc Viettel Nguyễn Mạnh Hùng, lãnh đạo của KiotViet cho rằng chỉ những người nào đã trải qua thì mới thấm thía được bài học đó bởi chỉ khi vét những đồng tiền cuối cùng thì mới nhìn lại những gì mình sai lầm và quyết tâm khởi nghiệp sẽ mạnh mẽ hơn bao giờ hết.