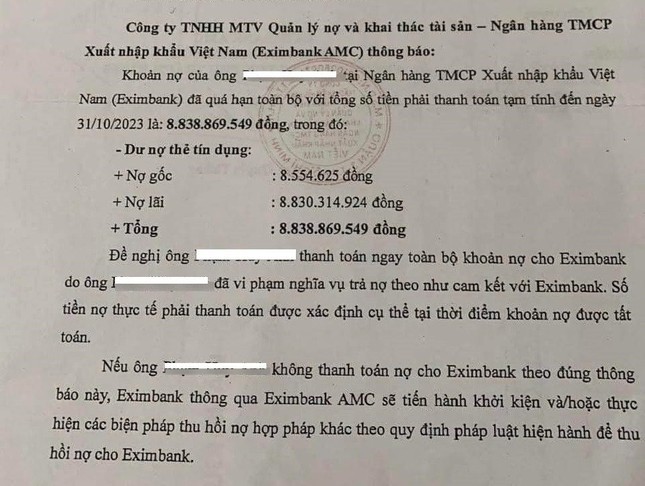

Vụ việc xảy ra ở Quảng Ninh đang gây "sốc". Khách hàng vay thẻ tín dụng 8,5 triệu đồng nhưng không đóng lãi nhiều năm. Đến nay, cả gốc lẫn lãi lên đến 8,8 tỷ đồng. Thông tin trên khiến nhiều người tò mò, thậm chí kinh ngạc khi thấy “lãi mẹ đẻ lãi con” nên tốc độ chia sẻ càng được đẩy lên cao.

Theo nội dung Eximbank cung cấp, khách hàng P.H.A (phường Bãi Cháy, TP Quảng Ninh, tỉnh Quảng Ninh) thực hiện mở thẻ Master Card tại Eximbank Chi nhánh Quảng Ninh ngày 23/3/2013 với hạn mức 10 triệu đồng, phát sinh 2 giao dịch thanh toán vào các ngày 23/4/2013 và 26/7/2013 tại một điểm chấp nhận giao dịch.

Từ ngày 14/9/2013, khoản nợ thẻ nêu trên đã chuyển thành nợ xấu, thời gian quá hạn phát sinh đến thời điểm thông báo là gần 11 năm. “Đây là khoản nợ quá hạn đã kéo dài gần 11 năm, Eximbank đã nhiều lần thông báo và làm việc trực tiếp với khách hàng, tuy nhiên, khách hàng vẫn chưa có phương án xử lý nợ”, Eximbank cho hay.

Về vấn đề này, một lãnh đạo Ngân hàng Nhà nước (NHNN) chia sẻ với báo chí, các ngân hàng có quyền tự chủ trong hoạt động kinh doanh, Ngân hàng Nhà nước không quản lý việc này. Vấn đề của sự việc nằm ở cách tính lãi, Eximbank không phải ngân hàng đầu tiên xảy ra tình huống này, đã có trường hợp ngân hàng khác khởi kiện khách hàng.

“Vấn đề là làm sao dư nợ gốc, lãi lên tới 8,8 tỷ đồng? Vậy thì cần hiểu rõ rằng, thẻ tín dụng tiêu trước, trả sau 45 ngày không tính lãi, nếu thanh toán toàn bộ thì không nói, nhưng nếu chỉ trả ở mức tối thiểu, lãi đã là 18-25%/năm, rất cao. Đến hạn không thanh toán, cả khoản vay sẽ bị lãi suất quá hạn, gấp 1,5 lần mức thông thường. Lãi mẹ đẻ lãi con trong suốt 11 năm”, vị lãnh đạo NHNN nói.

Cũng theo vị này, với trường hợp khách hàng chia sẻ không nhận được thẻ tín dụng, không sử dụng thẻ mà vẫn phát sinh dư nợ, cần cơ quan công an vào cuộc điều tra, có hay không việc phát hành thẻ khống. Thanh tra NHNN chi nhánh Quảng Ninh đã yêu cầu Eximbank chi nhánh Quảng Ninh có văn bản báo cáo về sự việc.

Với vai trò của NHNN, vị đại diện cho biết, nếu sự việc tranh chấp dân sự này được đưa ra toà và toà án yêu cầu NHNN xác nhận cách tính lãi của ngân hàng đúng hay sai, thì cơ quan này sẽ trả lời.

Lãi phạt quá hạn lên đến 150%/năm

Một chuyên gia trong lĩnh vực ngân hàng cho hay, Eximbank không công bố công thức tính lãi trong trường hợp trên, tuy nhiên theo quy định tại khoản 4 Điều 13 Thông tư 39/2016/TT-NHNN, khi đến hạn thanh toán mà khách hàng không trả hoặc trả không đầy đủ nợ gốc và/hoặc lãi tiền vay theo thỏa thuận, thì cách tính lãi suất như sau:

Lãi trên nợ gốc theo lãi suất cho vay đã thỏa thuận tương ứng với thời hạn vay mà đến hạn chưa trả;

Trường hợp khách hàng không trả đúng hạn tiền lãi theo quy định trên, thì phải trả lãi chậm trả theo mức lãi suất do tổ chức tín dụng và khách hàng thỏa thuận nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả;

Trường hợp khoản nợ vay bị chuyển nợ quá hạn, thì khách hàng phải trả lãi trên dư nợ gốc bị quá hạn tương ứng với thời gian chậm trả, lãi suất áp dụng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn theo công thức:

Lãi quá hạn = Số tiền còn lại x Lãi suất hợp đồng (năm) x 150% x Thời gian quá hạn

Hiện nay, khách hàng có nợ tín dụng quá hạn sẽ phải chịu phí phạt thanh toán chậm khoảng 5% và lãi suất khoảng 20-45% tùy ngân hàng.

Trong trường hợp chủ thẻ không hoàn trả bất kỳ khoản tiền nào cho ngân hàng và để khoản nợ trễ hạn hơn 60-70 ngày, toàn bộ khoản nợ sẽ bị tính lãi suất quá hạn và phí phạt trả chậm trên tổng dư nợ.

Căn cứ theo Thông tư 11/2021/TT-NHNN, những khoản nợ từ 2 triệu đồng trở lên và quá hạn trong vòng 36 tháng là ngân hàng có thể lập hồ sơ khởi kiện. Tuy nhiên, ngân hàng thường rất ít khi áp dụng hình thức này mà sẽ tạo điều kiện để khách hàng trả nợ theo quy định.

Đồng thời, khi trường hợp này xảy ra, thông tin khoản nợ của khách hàng sẽ bị chuyển thành nợ xấu trên hệ thống CIC, bị cấm tham gia bất kỳ khoản vay nào khác tại ngân hàng.

Theo Luật Sư Vi Văn Diện, Giám đốc Công ty Luật TNHH Thiên Minh, Đoàn Luật sư TP. Hà Nội), một khi đã mở thẻ tín dụng, để tránh phải trả tiền phạt phát sinh, người dân cần nhớ kỳ hạn trả để trả đầy đủ, tránh quên trả vì mức phí chậm trả sẽ rất cao. Đồng thời, nếu chậm trả nợ trong thời gian dài có thể đối mặt với việc bị ngân hàng khởi kiện ra tòa.

Cũng theo Luật sư Vi Văn Diện, trong vụ việc xảy ra tại ngân hàng Eximbank vừa qua, sau nhiều năm, khoản nợ ban đầu rất “nhỏ bé” của khách hàng đã bị nhân lên ở một mức cao khó có thể “tưởng tượng” được. Đây là một sự việc mang tính cảnh tỉnh để khi bất kỳ một người dân nào đặt bút ký mở thẻ tín dụng cần phải đọc hiểu rõ bản chất để tránh những rủi ro đáng tiếc.

Trước sự việc xảy ra tại Eximbank, nhiều chuyên gia lưu ý người dùng thẻ tín dụng đọc kỹ lãi suất, cách tính lãi ghi trong hợp đồng phát hành thẻ, mà chính chủ thẻ đã ký. Thẻ tín dụng không xấu, có nhiều lợi ích, miễn lãi tới 45 ngày, nhưng khách hàng cần tìm hiểu kỹ khi sử dụng, tránh phát sinh nợ xấu.

Được biết, liên quan đến vụ việc nêu trên, ông P.H.A đã thuê luật sư vào cuộc để giải quyết tranh chấp.